Стоматология продолжает активно развиваться, внедряя новейшие технологии не только в лечение, но и в

Рак анального канала — это относительно редкая форма рака, которая возникает в анальном канале,

В мире профессиональной видеосъемки, качество изображения и точность контроля над кадром имеют решающее значение.

Первая стадия алкоголизма часто проходит незамеченной, поскольку признаки и симптомы могут быть тонкими и

Юридические услуги играют ключевую роль в обеспечении правовой поддержки как для индивидуальных лиц, так

Кодирование от алкоголизма сегодня является одним из самых распространенных и эффективных методов борьбы с

Предоставление больничного листа работодателю - это важная процедура, которая требует внимательности и точности.

Одним из способов создать положительную атмосферу в косметологическом кабинете является приобретение качественной и красивой

Красная рыба, благодаря своему богатому вкусу и пользе для здоровья, является популярным выбором для

Steam аккаунты служат входными воротами в мир цифровой дистрибуции игр и программного обеспечения, предоставляемого

Абдоминальный хирург - это специалист, который занимается диагностикой и лечением заболеваний, связанных с органами

Реабилитация не ограничивается лишь медицинской помощью; она включает в себя целый комплекс мер, направленных

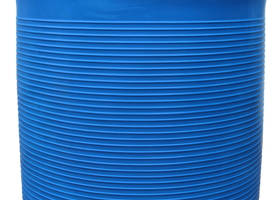

Пластиковые емкости большого объема, такие как бочка 10000 литров, играют важную роль в различных

Комплексное обследование организма – это фундаментальная составляющая современной медицинской практики, позволяющая получить полное представление

Аппаратный вакуумно-роликовый массаж — это современная косметологическая процедура, которая сочетает в себе преимущества вакуумного

Стоматологическая клиника - это место, где пациенты обращаются за помощью в решении различных проблем

Современная кухня – это не только место приготовления пищи, но и сердце дома, где

В процессе массажа используются различные техники растирания, разминания и поглаживания, которые способствуют улучшению кровообращения

Выбор каминной топки зависит от многих факторов, включая размер помещения, стиль интерьера и личные

Аптечка КИМГЗ (Комплект Изделий Медицинского Назначения Гражданской Защиты) — это основной элемент системы оказания

Цветочные мотивы в одежде не только придают образу свежесть и оригинальность, но и помогают

Антивозрастная медицина играет важную роль в обществе, поскольку способствует увеличению продолжительности активной и здоровой

Вывод из запоя – это комплексная медицинская процедура, направленная на оказание помощи людям, страдающим

Терапевтические группы представляют собой форму психотерапии, где лечение происходит в групповом формате под руководством

В современном мире цифрового маркетинга, накрутка подписчиков в Telegram стала одним из ключевых инструментов

Современные технологии, такие как 3D-печать и компьютерное моделирование, революционизировали процесс изготовления зубных протезов.

О пользе силового спорта для представительниц слабого пола - приводятся доводы в пользу регулярных

Наркология является важной областью медицинской науки, занимающейся изучением, диагностикой и лечением зависимостей различного происхождения.

Замороженная стручковая фасоль является одним из наиболее популярных и удобных вариантов здорового питания.